マンション購入は人生の中でも高額なお買い物であり、その資金計画は人生設計において非常に重要です。自己資金、借入金、贈与を受けた資金、夫婦や親との共有など、購入者の資金事情により、税金の問題が生ずることになります。買い換えや買い増しなどを検討される際には、正しい知識を持ち、慎重に計画を立てていきましょう。

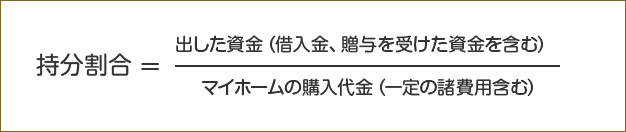

住宅などの不動産を購入すると、その不動産の所有者は、所有者たる名義を登記します。すべての資金を1人で負担する場合はご負担になる方単独の名義となりますが、夫婦や親など複数の人で資金を出し合った場合は共有名義で登記することになります。但し、その登記名義はマイホーム購入の資金を誰がいくらずつ負担したかによって、各所有者ごとの持分割合が決まります。この持分割合は、売買契約を締結する前にあらかじめ決めておきましょう。

登記の持分は資金を出した割合で登記しなければなりません。出した資金割合と相違する持分を登記をした場合、自己の資金以上に登記持分のあるものは、少ない持分を持った者から資金の贈与をされたものとして取扱われるため、その額が一定以上の場合には贈与税が課税されることになります。このように登記持分を間違ったために贈与税が課税されることがないよう十分気をつけてください。

また近年、高齢者から若年者に対する資産移転促進等の贈与税の特例が制度化されており、マイホームについても直系尊属からのマイホーム資金贈与の特例が各種設けられています。

課税価格=贈与財産価額※1-110万円(基礎控除)※2

※1 贈与財産価額とは、現預金はその金額、土地建物などの不動産や株などの有価証券は相続税評価額

※2 基礎控除 …年間110万円以内の贈与は申告不要です。

税額=課税価格×税率-控除額

| 課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

| 課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

贈与税は贈与により資産を受けた者に課税されます。現金はもとより不動産や車などを無償で譲り受けた場合にも贈与税の対象となります。

例)夫しか資金を出していないのに妻名義を入れた場合や、親が資金を出しているのに子の名義とした場合など

例)自分が借金をできないため、親が借入れをし、親の名義で購入し、借入金は自分で返済した場合など

例)親から借入れをし、その後返済をしないことにした場合など

例)無利子やあるとき払いの催促なしなど、一般の銀行・金融機関の返済条件と大幅に違う場合など

親から時価3,000万円のマンションを1,000万円で買い受けた場合など

相続とは本人の意思ではなく、自然発生により財産を取得します。子ども名義と判断してかまいません。

贈与は贈与者、受贈者の両者の承諾により成立します。幼少の子どもに現金を110万円を贈与しても、子どもは贈与

を受けた認識を持っていないでしょう。したがって、この預金は親のものと判断すべきでしょう。

お年玉は日本の伝統的習慣であり、非常識な金額でない限り子どもの預金としてかまわないと思われます。

自分の労働で貯めた預金ですので、これも子どもの預金としていいと思われます。

※実質的に親のものと判断される子ども名義の預金を、実質所有者でもある親の名義に戻した場合、親に贈与税が課税されることはありません。

①贈与契約書を作成してあること

②贈与契約書の金額が預金通帳上で親から子に移動していることが確認できること(預金通帳も保管しておく)

③預金通帳、印鑑、キャッシュカードを子が保管と管理をしていること

④親名義の預金の印鑑とは別のものとしていること

⑤贈与税の申告と納税を自分でしていること

※贈与税は年間110万円まで非課税のため、110万円以下の贈与については贈与税の申告は不要です。

しかし、贈与税の実績を明確にするためには、111万円の贈与をし、贈与税の申告と贈与税1,000円の納税をすることにより書面が手元に残り、税務署にも実績として記録されます。

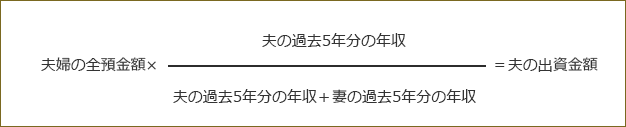

共働きで何年も経っており、預金額の区分のつかなくなっている夫婦がいるのではないでしょうか?

このような場合、次のような計算で預金を区分してください。

会社から過去5年間の給与所得の源泉徴収票(収入証明など)をもらい、全部の預金を2人の収入の比で按分します。妻の出資金額も同じように分子を「妻の過去5年分の年収」と置き換えて計算します。

①結婚前のお勤め時代の預金

②結婚式ご祝儀、子ども時代のお年玉

③相続でもらった財産

④正規の贈与によりもらった財産

※贈与税の申告がされたもの。申告のない場合でも年間110万円以下の贈与で、預金通帳で資金の移動(親から子、世帯主から配偶者)が確認でき、贈与後の資金の管理を配偶者本人が行っているなどの条件が整えば可。

親が子に対して資金援助を行う場合、具体的な方法は大きく分けて、「贈与」「貸付」「共有」の3つの方法があります。近年、親が子にマイホーム資金援助をすることの促進税制が拡充されています。特例による非課税枠などをうまく利用すれば、マンションの購入資金を援助できますが、それぞれの方法にメリットとデメリットがあります。贈与税だけでなく、親子間での誤解やトラブルをさけるためにも、当事者間において十分な検討が必要です。

次の特例で3,700万円の贈与が可能です。※1

a.住宅購入のための住宅取得等資金の贈与税の特例

b. 相続時精算課税の特例

c.相続時精算課税の特例(bの住宅の要件を満たさない場合)

※1住宅取得にかかわる契約の締結期間が平成28年1月〜平成31年3月までの場合であり、平成31年4月以降の上限額は異なります。

金融機関に代わって親が資金を貸し付ける方法です。ただし、返済期間、金利等に条件がつきます。

子のマイホームを親子共有で持つ方法です。親の持分を子は無償で使用します。家賃の支払いも必要ありません。

「親子間借入れ」でも一般の金融機関からローンと条件的に相違することは避けましょう。「返してもらわなくてもいいと言われている」「あるとき払いの催促なし」などは贈与とされ、贈与税が課されるおそれがあります。

ワープロでも手書きでも形式は問いません。借入金額・利息・返済期間等の借入条件を記載してください。本紙1枚作成し、貸主本紙所有、貸主コピー所有とします。なお本紙には借入金の金額に応じた印紙を貼り、消印することを忘れないでください。

市中金利と近い金利を付けてください。極端に低い金利や無利息は、借り手が経済的利益を得るため、贈与税課税の可能性があります。

返済は振込みで毎月行います。返済した確実な証拠が振込み用紙や預金通帳で証明できます。記録も保存します。異常に長い据置期間(例えば1年後とか2年後)を設けず、借りた翌月から返済開始としてください。

親の年齢を考慮した常識的な返済期間としてください。例えば75歳の親に35年返済は非常識と判断されます。

年間総返済額(元金利息の合計)は、他の金融機関等のローン返済額も含め年収の40%以内を目安としてください。

※これらの条件はすべて満たさなければNOというわけではありません。しかし、親子間のお金のやり取りは誤解を生みやすいものです。親子間だからこそ規律をしっかりするということです。

ご契約者様を対象とした「税務相談会」で、特にお客様から多く受けたご相談をご紹介します。

住宅ローン控除は住宅ローンの年末残高の1%相当の税金の還付を受ける制度です。ただし、この控除の適用を受けられる金額には上限があります。新築マンション購入の場合、住宅ローン控除の対象となる住宅ローンは一人につき4,000万円までであり、年間での最大控除額は4,000万円×1%=40万円となります。

(※認定長期優良住宅等の場合、住宅ローン控除の上限額5,000万円×1%=50万円)

夫の住宅ローン金額が4,000万円超の場合には、その超過部分を妻が負担すれば世帯全体での住宅ローン控除額は増えます。ただし、妻が配偶者であったり、産休・育休等により収入が無くなる場合にはそもそも還付を受けられる税金は無く、更には妻の住宅ローンの返済を夫が肩代わりしていることになるため贈与税が課税される場合もあります。そのため、先々の返済計画を見据えた負担割合を決める必要があります。

あります。例えば、区分マンションの引渡しを受けてから6ヶ月以内に入居しない場合、そのマンションにつきましては住宅ローン控除は一切受けられなくなります。住民票を移すだけではなく、実際に居住する必要があります。

また、マイホームを買い替える場合において、旧居で3,000万円特別控除(譲渡所得から最大3,000万円を控除できる特例)を適用した時は、その売却年を含む前後3年間(計5年間)に取得した新居については一切住宅ローン控除の適用を受けることはできません。

その他にも合計所得金額が3,000万円超の年は住宅ローン控除の適用を受けることができない等の要件がありますので、マンションギャラリーや国税庁HPにあるチェックシートを活用して、住宅ローン控除の適用を受けられるのかどうかを事前に確認する必要があります。

入居をした年の翌年3月15日までに税務署に確定申告に行く必要があります。適正に記入して申告書を提出すれば、会社員の方は2年目以降は年末調整で住宅ローン控除による税金の還付を受けることも可能です。

申告内容に特に問題が無ければ、確定申告書を提出してから1~2ヶ月くらいで申告書に記載した還付先口座に還付金が振り込まれます。なお、所得税の確定申告書の提出期間は毎年2月16日から3月15日までですが、還付申告の場合は1月からでも申告書の提出は可能です。

住宅取得等資金の贈与を受けてそれを非課税とするためには、贈与を受けたその資金をマンションの購入に充てる必要があります。そのためには、まず親などから住宅取得資金を振込により贈与を受けた後に購入代金の支払いに充てる必要があります。

もし購入代金の支払い後に親などから住宅取得等資金の贈与を受けたとしても、その資金はマンション購入に充てたことにはならないため非課税の特例を受けることはできません。

住宅取得等資金の贈与を受けた年の翌年3月15日までにマンションの引渡しを受けないと非課税の特例の適用は受けられません。例えば、もしマンションの引渡しを受ける日が2019年3月20日であるにも関わらず2018年中に住宅取得等資金の贈与を受けても非課税にはなりません。その場合は、2019年1月1日~残代金の決済までに贈与を受ける等の対策が必要となります。

贈与を受けた年の翌年2月1日~3月15日までの期間に下記の書類を税務署に提出しなければなりません。

・贈与税の申告書(第一表)

・住宅取得等資金の非課税の計算明細書(第一表の二)

・住宅性能証明書(原本)※非課税枠1,200万円を適用する場合に必要

・マンションの売買契約書コピー

・贈与を受けた者の戸籍謄本

※贈与をした者が直系尊属であることを証明するために添付します。もし祖父母から贈与を受けた場合には祖父母と親、親と子の関係が分かるよう2世代分の戸籍謄本が必要となります。

・新居の全部事項証明書(登記簿謄本)

・贈与を受けた年の所得金額を明らかにする書類 (例)源泉徴収票

・マイナンバー関連書類

マイナンバーカード(プラスチック)の両面コピー または

マイナンバー通知書(紙)コピー及び運転免許証などの本人確認書類コピー

上記は一般的な提出書類であり、個々人の事情により追加の書類が必要となる場合があります。

この記事は税法を簡易な表現・計算にして記載しています。具体的な取引での適用を保証するものではありません。

取引等への適用を確実とするためには、税務申告を依頼する税理士等へご確認ください。

税理士法人東京シティ税理士事務所に所属。

大学卒業後、一般企業を経て税理士事務所に勤務

不動産の売買や賃貸に関する税金、相続税・贈与税に関する申告や法人化による税金対策を得意とする。

マンション購入に関するセミナー講演多数。

社会保険労務士有資格者、ファイナンシャル・プランナー(AFP)

HP:http://tokyocity.co.jp/