コラム vol.047

不動産の購入はなぜ相続税対策になるのか?

執筆:税理士 萱谷有香

公開日:2014/08/01

不動産を購入することで税務対策になる

2015年1月1日から相続税の基礎控除が減少したことに伴い、生前贈与や相続税に関する対策を考えている人が増えています。

生前贈与や相続税に関する「税務対策」は、遺産分割協議が整って、きちんと納税ができてこそ対策の効果が出てくるものです。

この「税務対策」の方法の一つとして、よく用いられるのが不動産の購入です。

では、なぜ不動産を購入することで税務対策になるのかをお伝えしたいと思います。

例えば、Aさんが1億円の現金を持っていたとします。

そのAさんが亡くなった場合、1億円の現金は相続財産となります。

その相続財産は相続税の評価額としては1億円になり、これが相続税の対象になります。では同じAさんが、1億円の現金を使って次のような土地を購入したとします。

- ・時価 1億円

- ・路線価 20万円

- ・土地面積 400m2

この状態でAさんが亡くなった場合、時価1億円の土地が相続財産となります。相続財産が土地の場合、土地の相続税の評価額は1億円ではなくなります。

土地の評価額は、路線価(円)×地積(m2)で求められますので、今回Aさんの土地は20万円×400m2=8,000万円という評価額になり、これが相続税の対象になります。土地と現金、どちらも価値は1億円ですが、相続税の評価額は1億円-8,000万円=2,000万円も違ってきます。

土地を貸した場合はどうなるか

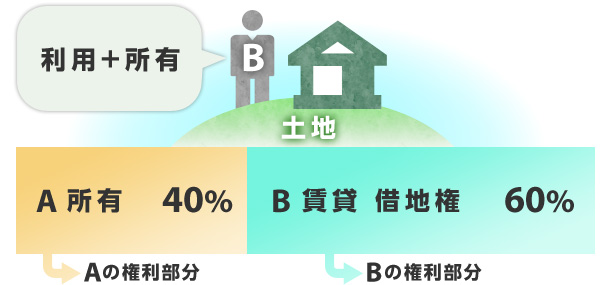

もう一歩踏み込んで考えてみましょう。同じAさんが先ほどの1億円の土地を、他人のBさんに貸すことになりました。

Bさんは自宅を建てて住むとともにAさんに毎月地代を払っています。

この状況でAさんが亡くなった場合、この土地の相続税の評価額は8,000万円ではなくなります。

このように土地を貸している場合は、路線価×地積×(1-借地権割合)という算式に変わります。

借地権割合というのは、Bさん(借手)から見れば土地を借りて自由に使える割合であり、Aさん(貸手)から見れば土地を借りられていて自由に使えない割合ということになります。

地域によってこの割合はさまざまですが、一般的には60%~70%です。今回Aさんが購入した土地が借地権割合60%の地域にあるとした場合、先ほどの算式にあてはめると、20万円×400m2×(1-60%)=3,200万円という評価額になり、これが相続税の対象になります。

土地ごと人に貸している場合

土地をBさんに貸すことによってAさんはその土地を自由に使えなくなるので、その分(60%)を減額して評価してもいいよという考え方です。 時価1億円の土地を貸すことによって、現金で1億円を持っていたときよりも1億円-3,200万円=6,800万円も評価額が違ってきました。 このように相続税の評価額が下がり、それと同時に相続税の対象になる額も減るため、不動産の購入は相続税対策になると言われているのです。 ただ、そのようなメリットがある反面、デメリットもお伝えしておかなければなりません。

- (1) 換金しにくい

- (2) 遺産分割時に分割しにくい

- (3) 資産価値が下落する可能性がある

少なくともこの3つが不動産を購入する際に気を付けておくべきところです。逆に言えば、相続財産が現金のままであれば(1)~(2)までのデメリットはあまり考えなくても大丈夫です。

冒頭にも書きました通り、きちんと遺産分割協議が整って、相続税の申告期限までに納税ができることが最優先です。これを前提として不動産の購入による税務対策を行われることをお勧めします。

借金をして不動産を購入した場合、相続税対策になるか?

まず、相続税の基礎知識として知っておいていただきたいことは、相続が発生したときに亡くなった人から相続人が引き継ぐ財産はプラスの財産(現金・有価証券・不動産等)だけではありません。相続が発生した時の、亡くなった人のマイナスの財産(借入金・固定資産税の未払分等)も引き継ぐことになるのです。ただ、相続税の計算をする上では、このプラスの財産からマイナスの財産を控除することができるので、借入金などの債務がプラスの財産よりも多い場合は相続税がかからないということになります。

このような基礎知識をもとに、「相続開始時には借金があった方が、相続税がかからないので不動産のような大きい買い物をするときは借り入れをして買った方がよい!」と考える人が多いのですが、果たしてこれは正しいのでしょうか?

1つ例を挙げて考えてみたいと思います。

Aさんが現金1億円を持っていたとします。

Aさんはこの現金1億円を使って次のような土地を購入します。

- ・時価 1億円

- ・路線価 20万円

- ・土地面積 400m2

現金1億円は相続財産の評価額においても1億円ですが、土地は路線価×土地面積=相続財産の評価額ですので、20万円×400m2=8,000万円が評価額となり評価が下がることは先ほどお伝えした通りです。

結果、2,000万円が節税の対象額となります。

財産状況表(自己資金編)

それでは、同じAさんが手元にある現金1億円を使わずに、1億円の借り入れをして先ほどと同じ時価1億円の土地を購入してみたらどうなるでしょうか。

まず購入前の状況は先ほどと変わりません。

ただ、今回は借り入れをしますので、借り入れによってプラスの財産(現金)が1億円増えるとともにマイナスの財産(借入金)も1億円増え、トータルとしてはプラスの財産2億円-マイナスの財産1億円で残りは1億円のプラスになっています。

ここまでの状況をみると、借り入れをしても購入前と何も変わっていないことが分かります。

では、この借り入れた1億円を使って土地を購入すると

プラスの財産:1億円(現金)+8,000万円

(土地)=1億8,000万円

マイナスの財産:1億円(借入金)

となり、トータルとしては8,000万円になります。

結果、2,000万円が節税の対象額となります。

財産状況表(借入編)

こう見てみると、自己資金を出して土地を購入した時と、借り入れをして土地を購入した時の最終的な評価額も節税の対象額も全く変わりません。

つまり、「借り入れはしてもしなくても結果は同じ」ということです。

以上のことから、借金があるから相続税対策になったのではなく、借り入れてきた現金1億円が土地に変わったために相続税対策になったと理解することが正しいのです。

借金をしなくても相続税評価額を減額させることはできますので、「借り入れをして購入した方が相続税対策になる」という迷信には今後もご注意ください。