住宅購入は、人生における最も大きな決断の一つです。この決断が将来のライフプランに大きな影響を与えるため、適切な住宅ローンを選ぶことは非常に重要です。

これまで一般的だった35年ローンに加え、近年では、平均寿命が延び、長い人生の中で夢をかなえていくために、「無理のない返済計画」と「安心できる生活」を両立させる選択肢として、40年ローンが注目されています。しかし、40年ローンがすべての家庭にとって最適な選択肢とは限りません。

今回は、40年ローンのメリットや選ぶ際の注意点、さらにライフプランのシミュレーションの実例をもとに、ローン計画がどのように影響を与えるかをご説明します。

40年ローンのメリット

1. 理想の住まいが選びやすくなる

40年ローンを利用することで、借入可能額が増え、より設備や性能のいい住まいを選ぶことができるようになります。家族が増えることを想定して、広いリビングや庭付きの家など、将来のライフスタイルに合った住まいも選ぶことが可能です。

2. 返済の調整がしやすくなる

40年ローンは最初から長めの返済期間を設定することで、月々の返済額を抑えることができます。将来、収入が増えた場合や、経済的に余裕ができた際には、繰り上げ返済を行うことで、予定よりも早くローンを完済することが可能です。この方法を活用することで、無理のない返済計画を保ちながら、返済期間を短縮し、利息の負担を減らすことができる点が40年ローンのメリットです。

3. 月々の返済額を無理なく抑えられる

前述したように40年ローンの魅力の一つは月々の返済額を抑えることができる点です。実際に6,000万円を借りた場合の35年ローンと40年ローンの比較を見てみましょう。

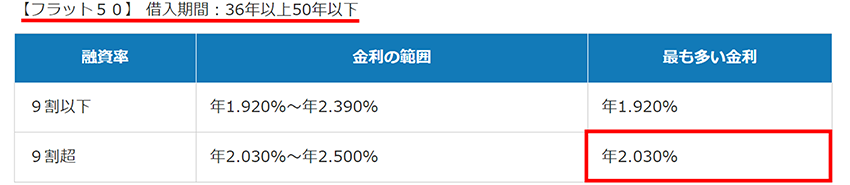

なお、金利は2024年10月時点のフラット35、フラット50の取扱金融機関が提供する金利の中で最も多い金利とします。(融資率が9割超の場合)

新機構団信付きの【フラット35】【フラット50】の

借入金利水準(2024年10月)

取扱金融機関が提供する金利の範囲と最も多い金利

上の表を見ると、35年ローンの毎月の返済額は196,609円で、40年ローンは182,643円とわかります。したがって、35年ローンと40年ローンの毎月の返済額の差は13,966円となり、40年ローンの方が毎月の返済額が少ないことがわかります。毎月の返済額を減らしたい場合は、40年ローンを選択することにより月々の負担を軽減でき、家計に余裕が生まれ、貯蓄や生活費に使えるお金が増えるため、生活にゆとりが生まれます。

特に、子育て世代やこれから家族を持つ予定のある方にとっては、月々の負担が軽減されることは大きなメリットです。生活費に余裕があれば、家族との時間を充実させながら、安心して暮らすことができます。また、将来的に子どもの教育費や老後資金にも備えやすくなるため、長期的な視点で家計を安定させることができます。

40年ローンを選ぶ際の注意点

1. 総返済額が増える可能性

40年ローンは返済期間が長く、35年超の住宅ローンは35年以下のものよりも金利の上乗せがあることも多いため利息が増えます。このため、繰り上げ返済を積極的に行うことが、総返済額を抑えるための重要なポイントとなります。

具体的には、6,000万円を借りた場合、35年ローン(金利:1.93%)と40年ローン(金利:2.03%)の総返済額の差は約509万円に及びます。この差を埋めるためには、繰り上げ返済を活用し、可能な限り早期に元本を減らしていくことが重要です。また、総返済額が増えるリスクを十分に理解した上で、返済計画を立てる必要があります。

万円以下四捨五入

2. 金利の変動リスク

ローンの返済期間が長くなるほど、金利の変動リスクが高まります。変動金利を選択した場合、金利が上昇すれば月々の返済額が増加し、家計に影響を与える可能性があるため、将来の金利変動に備えた計画が必要です。例えば、以前は低金利時代が続いていましたが、最近ではインフレや経済の回復に伴い、金利が上昇傾向にあります。変動金利を選択した場合、現在の金利は0.3~0.5%程度(新規借入の上位銀行変動金利参考)ですが、将来的に2~3%に上昇する可能性もあり、それにより月々の返済額が数万円単位で増加し、その結果、家計が圧迫されるリスクがあります。

そのため、固定金利を選択することで、長期的な安定を確保するか、あるいは金利が上昇した際に対応できるように十分な予備資金を確保しておくことが求められます。このように現在の経済状況を踏まえ、変動金利を選択する際には、金利が予想以上に上昇する可能性に備えた慎重な計画が必要です。

3. 取扱金融機関が限られている

40年ローンは「フラット50」などの特定の住宅ローン商品で取り扱われていますが、まだどこの金融機関でも利用できるわけではありません。多くの金融機関で取り扱われる住宅ローン商品は35年ローンが主流であるため、40年ローンを希望する場合、利用可能な金融機関を探す手間や選択肢が限られてくることに注意が必要です。特定の条件やエリアでしか利用できない金融機関に依存するケースもあるため、住宅ローンを選ぶ際には慎重に比較検討することが重要です。

40年ローンを選ぶ際は、将来的な住み替えやライフステージの変化に対応できる柔軟なプランニングも重要です。例えば、家族構成の変化や収入の増減、転職など、長期間にわたる生活設計に応じた返済計画を立てる必要があります。将来的に住み替えやリフォームを視野に入れている場合は、長期間のローンがその計画にどのように影響を与えるかも考慮しましょう。加えて、ファイナンシャルプランナーとの相談を通じて最適な返済計画を立てることが、長期的な家計の安定を確保するポイントです。それではライフプランの実例を見てみましょう。

ライフプランの実例

ご家族プロフィール

Aさん(32歳・会社員)、妻(31歳・パート)、長男(7歳)、次男(6歳)

主な相談内容

ご相談者は年収合計1,000万円のご夫妻で、現在子どもが2人います。6,000万円の住宅ローンを組むことを検討していますが、借入金額が適正なのか、住宅ローンを組んでも子どもを私立中・高、私立理系大学に通わせることができるのか不安を抱えており、住宅ローンの返済期間を35年にするか40年にするか悩んでいました。

以下のシミュレーションで、Aさんご夫妻の家計の状況を見てみましょう。

※住宅ローンはペアローンを検討した場合

まず、ライフプランを作成し、家計の収入と支出、将来の希望や目標、リスク許容度などを詳細に分析しました。その結果、6,000万円の住宅ローンがAさんご夫妻の経済状況において、40年ローンの場合は無理なく返済可能であることがわかりました。Aさんご夫妻は、子どもを中学から私立に通わせたいという希望を持っていますが、まず35年ローンを組んだ場合(下図〈35年ローンの場合〉赤枠(塾・下宿代を含めた子どもの教育費が最もかかる期間)参照)のライフプランを見てみましょう。

35年ローンの場合

2人の子どもが中学受験のための塾に通う年から年間収支がかなり減っていることがわかります。つまり、ためられるお金が少なくなることがわかります。さらに、第2子が大学に入ってから卒業する頃が最も年間収支が減り、手元のお金が厳しい状態となるという結果がわかりました。この場合、子どもが2人共大学に入った後、残高となる手元の資金がなくなるため、新NISAへの投資をやめ、新NISAの含み資産から取り崩すことで生活費を工面することできます。しかし、将来の老後資金用などに考えているこれらの資産に手をつけたくない場合にはどのようにすれば良いでしょうか。

そこで次は住宅ローンを40年で組んだ場合(下図〈40年ローンの場合〉赤枠参照)を見てみましょう。

40年ローンの場合

年間収支が少ない年もありますが、貯蓄残高、含み資産共に35年ローンに比べ十分にあります。新NISAへの投資をし続けながら第1子の大学入学後の教育費が最もかかる時期も手元の資金で教育費を賄うことができます。このように将来のライフプランのシミュレーションを見ることによって、子どもの私立への学費や塾代を問題なく捻出できることがわかり、安心して家族旅行や趣味を楽しむ余裕も生まれてきます。

このライフプランのシミュレーションでは、Aさんご夫妻が40年ローンを活用することによって、家計を安定させながら、理想の住まいを手に入れられることが確認できます。次に、その中で見えてくる、抑えておくべきポイントを3つご紹介します。

1. 生活費と貯蓄のバランス

月々の返済額を抑えることで、生活費や貯蓄に余裕を持たせることができます。それにより、子どもの教育費を無理なく捻出でき、急な出費にも対応できる予備資金を確保することが可能です。例えば、予期せぬ医療費や家のメンテナンス費用に備えた貯蓄を計画的に行うことができます。

2. 繰り上げ返済の計画

Aさんご夫妻は、将来的に退職金を利用した繰り上げ返済を計画しています。繰り上げ返済をすることで、返済期間を短縮し、支払う利息を減らすことができます。Aさんご夫妻は、Aさんが65歳の時、退職金が1,000万円あります。退職後にそのうちの500万円を繰り上げ返済に回した場合、返済期間を4年短縮することができ、負担を軽減することができます。

3. 老後資金の備え

長期間の住宅ローン返済に備え、Aさんご夫妻は老後資金の準備も並行して行う必要があります。定年後に収入が減少することを考慮し、現役時代に新NISAを活用して備えています。また、退職金を利用して全額ではなく一部を繰り上げ返済し、残りは老後資金として計画を立てています。さらに、繰り上げ返済を加速化させるために、例えば妻が38歳(第2子が中学校入学頃)からパートから正社員になり、収入を少しでも増やすことで、将来の老後資金をさらに増やすことが可能となります。このように計画的な資金計画により、定年後も安心して暮らせる生活基盤を築くことができます。

まとめ

40年ローンは、理想の住まいを手に入れるために現実的かつ柔軟な選択肢です。確かに、長期間にわたるローンには、金利変動や経済状況の変化といった予測しにくいリスクも伴います。しかしその一方で、これまでのローンの選択肢では得られなかった新しい可能性も広がります。定年延長、高齢者の就労の奨励促進などがニュースで報道される時代です。長く働く選択肢も取り入れられる時代だからこそ、40年ローンのメリットと注意点を理解し、自分たちのライフプランに合った選択をすることが、豊かで安心できる生活を実現する鍵となります。そして、その先には、夢のマイホームを手に入れることが待っています。理想の住まいと暮らしを実現し、希望に満ちた未来へと一歩踏み出しましょう。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2024年10月現在のものです。内容は変わる場合がございますので、ご了承ください。

関連リンク