「40代後半から50代になってくると子どもたちも独立し、夫婦二人の時間が増えた。

このまま都心に住み続けるべきか、それとも郊外で庭のある暮らしを楽しむべきか…」

ライフステージの変化とともに、多くの方がこのような住まいに関する悩みを抱えるようになります。

人生100年時代を見据えて、これからの長い人生をどのような環境で過ごすかは重要なポイントです。

一方で、現在の住宅ローンの残債や将来の資金面での不安から、

「住み替えたいけれど、本当に大丈夫だろうか」とちゅうちょしている方も少なくありません。

今回は、残債がある状況でも可能な住み替えの方法をご紹介します。

人生の新しいステージをより豊かに過ごすための第一歩として、

ぜひ参考にしていただければと思います。

住み替えの基本的な考え方

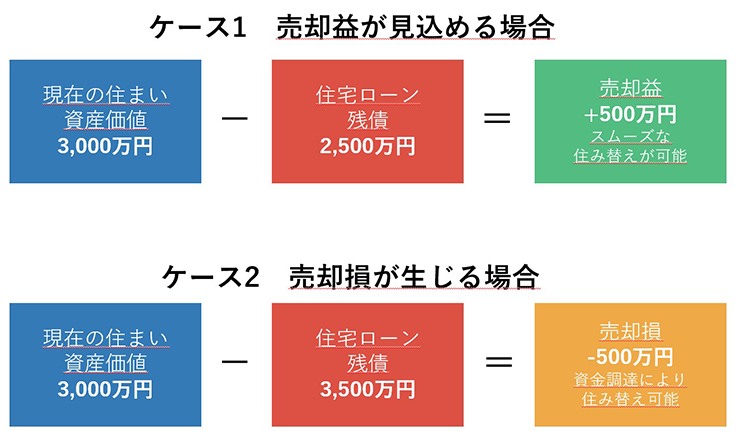

住み替えを検討する際、最も重要なのは「現在の住まいの資産価値」と「住宅ローンの残債」のバランスです。このバランスを正確に把握することが、成功する住み替えの第一歩となります。

現在の住まいを売却した際の手取り額が残債を上回る「売却益が見込める状態」であれば、スムーズな住み替えが可能です。売却益は新居の頭金として活用でき、新たなローンの負担も軽減されます。一方、売却価格が残債を下回る「売却損が生じる状態」の場合でも、適切な計画と資金調達により住み替えは実現できます。重要なのは、現状を正確に把握し、無理のない資金計画を立てることです。

住み替えのタイミングは、ライフステージの変化、家族構成の変化、働き方の変化などさまざまな要因で訪れます。近年、子どもの独立、定年後の生活設計、健康面での配慮などをもとに、40代後半から50代前半で住環境を見直す方もいらっしゃいます。この年代での住み替えは、残りの人生をどう過ごすかを決める大切な決断となります。

残債がある場合の住み替え検討ポイント

現在の住まいに残債がある場合、まず以下のポイントを確認しましょう。

住宅ローンの残債額の把握

金融機関から送付される残高証明書で正確な金額を確認することが第一歩です。繰り上げ返済の有無や金利の変動によって、当初の返済計画とは異なる残債額になっている可能性があります。また、ボーナス返済分も含めた総額を把握し、完済までのスケジュールも確認しておくことが重要です。

現在の住まいの査定価格

複数の不動産会社に査定を依頼し、現実的な売却価格を把握します。ネット査定だけでなく訪問査定も重要です。査定額は不動産会社によって差が出ることが一般的なため、少なくとも3社以上に査定を依頼することをお勧めします。また、近隣の類似物件の売却事例も参考にすると、より現実的な価格設定が可能になります。

諸費用の見積もり

売却時の仲介手数料、登記費用、引っ越し費用などを含めた総額を計算し、実際の手取り額を算出します。一般的に、売却価格の5~7%程度が諸費用として必要になるといわれています。また、住み替えの場合は新居の購入諸費用も考慮する必要があり、トータルでの資金計画が不可欠です。

仮に売却価格が残債を下回る場合でも、新居の購入価格が現在の住まいより低ければ、トータルでの負担は軽減される可能性があります。郊外への住み替えなど、立地を変更することで実現可能なケースも多くあります。

図1:住み替えの基本的な考え方

子育て卒業世代のライフスタイル変化と住み替えニーズ

40代後半から50代前半のご夫妻から「都心のマンションから郊外の一戸建てへ住み替えたい」などのご相談をいただくことが多くあります。子育てが一段落し、夫婦二人の時間を大切にしたいという思いから、新しいライフスタイルを求める方が増えているのです。

都心から郊外への住み替えは、不動産価格の差額を活用できる賢明な選択です。同じ予算でも、都心で3LDKのマンションを売却した資金で、郊外では4LDKの庭付き一戸建てが購入できることも珍しくありません。それ以外にも自然豊かな環境、ゆったりとした敷地、地域コミュニティとの交流など、郊外には都心ではなかなか得られない価値があります。

特に50代以降の生活では、老後の生活を考慮することが必要となります。メンテナンスが容易な平屋や段差の少ないバリアフリー設計の物件を選ぶことで、長く快適に暮らすことができるだけでなく、高齢のご両親と同居する場合も介護がしやすくなります。また、適度な広さの敷地、車でのアクセスが良い立地、医療機関や商業施設へのアクセスなども重要な選択基準となります。これらの条件を満たす物件を選ぶことで、長期的に安心して暮らせる住環境が整います。

住み替え時に利用したい「ローンのお守り」

残価設定型住宅ローン「ローンのお守り」は、ライフスタイルに合わせた柔軟な住み替えに適した住宅ローンです。新築時に「家の残価保証確認証」を発行しておくことで、最初は一般的な住宅ローンとして返済を開始しても、途中から残価設定型住宅ローンに借り換えることが可能※となります。

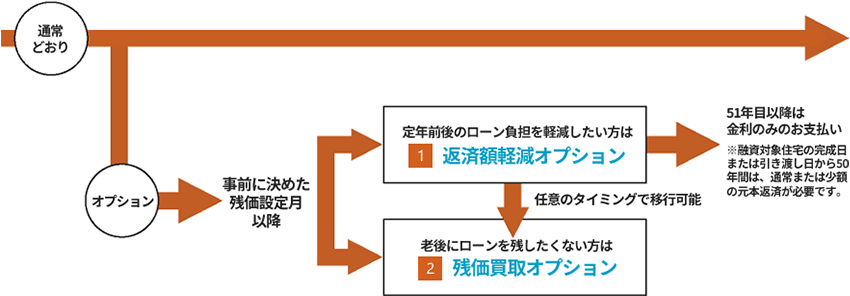

残価設定型住宅ローンに借り換えた場合、あらかじめ定めた「残価設定月(「ローンのお守り」利用可能月)」以降に、返済方法として「返済額軽減オプション」と「残価買取オプション」を行使することが可能となります。新規借り入れ時に「お守り」を備えておくことで、将来の状況、実現したいライフプランに合わせた選択が可能になります。

※借り換え時にはお客様属性審査がありますので、必ず借り換えができると約束されたものではありません。

以下、残価設定型住宅ローンのオプションについて詳しく見ていきましょう。

返済額軽減オプション

残価設定月以降に月々の支払い負担を大幅に軽減できるオプションです。通常は一定額のローンを返済し続ける必要がありますが、このオプションを選択した場合、一定の残高まで返済が完了(残価設定月)すると、以後の返済が少額の元本と金利のみとなります。さらに50年後からは元金の金利のみの支払いとなる新型リバースモーゲージへ移行します。

減額の割合は契約条件によって異なりますが、一般的には返済額が30~40%程度に軽減され、50年後からは10%程度に軽減されます。また契約者が亡くなられた際に残債が一括返済されます。

メリット

- 年金生活に合わせた返済プランを選択でき、無理のない生活設計が可能

- 家族の思い出が詰まった家の所有権を移転することなく維持できる

- 残価分の返済方法を柔軟に選択できるため、将来の不確実性に対応しやすい

デメリット

- 死亡時に残価分の清算が必要となり、家の買い取りが発生する

- 相続人が家を住み継ぐことを希望する場合は、相続人に負担が発生する可能性があるため事前の話し合いが重要

- 所有権は移転されないため、建物の維持管理費用は継続して発生する

残価買取オプション

設定した残価で建物を買い取ることを保証するオプションです。通常、ご自身で物件売却を行う際は、仲介する不動産会社へ手数料の支払いが必要となります。また、売却時に物件の査定額がローン残債を下回る場合、不足分の支払いが発生します。しかしこのオプションは、ローン残債と同価格で建物を買い取ってもらえる保証のため、不足分は発生せず、手数料の支払いも不要となります。

メリット

- 将来の売却価格が保証されているため、資産価値の下落リスクを回避できる

- 相続を考えない場合は残価分が返済不要となり、老後の負担が軽減される

- 老後資金を確保しやすく、計画的な資金運用が可能

- 定年時に住み替えを検討している場合は、スムーズな移行が可能

- ローン残債より高い金額で売却できるのであれば一般仲介で売却することも選択可能

デメリット

- 買い取り後は住み続けられないため、家族が新たな住まいを探す必要がある

- 買い取り価格は残価として設定された金額に限定される

特に40代後半から50代前半で建てる家は「ついのすみか」として計画されることが多く、長期的な視点で設計されていますので、「返済額軽減オプション」を選ぶ方が多いでしょう。年金収入での生活を考えると、軽減された返済額なら十分に対応可能となり、また公的年金に加えて、企業年金や退職金の一部を活用することで、無理のない返済計画が立てられます。

返済額軽減オプションは任意のタイミングで残価買取オプションに変更できるため、状況に合わせた選択が可能です。返済額軽減オプションを行使できる年数は物件によって異なります。検討している物件がいつから行使できるかを確認しておきましょう。合わせてご自身と配偶者が何歳まで働くのか、返済額軽減オプションを行使できるタイミングがご自身のライフプランと合っているのかを確認することも重要となります。

住み替え成功のための具体的なステップ

1. 現状分析

まずは現在の資産状況、収入見込み額、老後の生活費を詳細に把握することが大切です。現在の住宅ローンの残債、預貯金、退職金見込み額、年金受給見込み額などを整理します。また、老後の生活費については、現在の支出を基に、定年後の変化を予測して算出しましょう。

2. 物件探し

理想の暮らしを実現できる物件を予算内で探します。立地、間取り、周辺環境など、優先順位を明確にすることが重要です。実際に現地を訪れ、朝昼晩の環境変化や、季節による違いも確認しましょう。地域の医療機関、商業施設、公共交通機関のアクセスも重要なチェックポイントです。

3. 資金計画

残価設定型住宅ローンを含む複数の資金調達方法を比較検討します。金融機関によって条件が異なるため、複数の提案を受けることが大切です。また、税制優遇措置の活用や、補助金が利用可能かも確認しましょう。

4. 売却準備

現在の住まいを最高値で売却するため、必要に応じて修繕や清掃を行い、魅力的な状態で市場に出します。プロのホームステージングサービスを利用することで、売却価格が上がることもあります。また、売却のタイミングも重要で、不動産市場の動向を見極めることが必要です。

5. タイミング調整

売却と購入のタイミングを慎重に調整し、二重ローンなどの負担を避けます。売却のめどが立ってから新居の購入契約を結ぶことが理想的ですが、良い物件を逃さないためには、つなぎ融資の活用も検討しましょう。

まとめ

子育てが落ち着いたタイミングでの住み替えは、人生100年時代の重要な転換点です。健康寿命も延伸している現代では、まだまだ人生の折り返し地点に過ぎません。これからの生活の基盤となる住まいを整えることは、人生の質を大きく左右します。

残価設定型住宅ローンにより現役時代の返済負担を軽減し、老後はローンの金額を下げて住み続けられる仕組みは、人生100年時代の新しい住まい方です。この仕組みを活用することで、現役時代は仕事に集中し、定年後は趣味や家族との時間を大切にする、メリハリのある人生設計が可能になります。

ただし、無理なライフプランではいくら制度を活用しても「こんなはずではなかった」となってしまいます。将来の収入、支出、健康状態、家族構成の変化など、さまざまな要因を考慮した現実的な計画が必要です。具体的な計画を立て、ファイナンシャルプランナー、不動産コンサルタント、建築士など、各分野の専門家のアドバイスを受けながら、一歩を踏み出してみてください。慎重に検討しつつ、積極的に理想の暮らしを目指しましょう。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2025年10月現在のものです。内容は変わる場合がございますので、ご了承ください。