コロナ禍において、経済活動の自粛や停滞で世の中の状況は一変しました。 当たり前に仕事帰りに集っていたお店は閉まり、旅行やレジャーに出かけることを自粛し、この先を不安に思う毎日が続きました。当然ながら財布のひもは固くなり、それぞれが、先々の生活について考えるきっかけとなったのではないでしょうか。

特にお金の見直しを図る、「支出を減らし、収入を増やす」という原則の中で、将来に向けての資産形成について考え始める方も増えたようです。そのため今回は資産形成についてお話しさせていただきます。

資産形成を行うには貯蓄と投資という2つの方法があります。 ざっくり分けると、貯蓄はすぐに使えるお金で、投資は将来のために増やすお金のことと言えるでしょう。不安な時代だからこそ、貯蓄と投資のバランスを上手に取り、いずれ必要になるときのために、しっかりと資産形成をしていきたいものです。

資産形成の現状

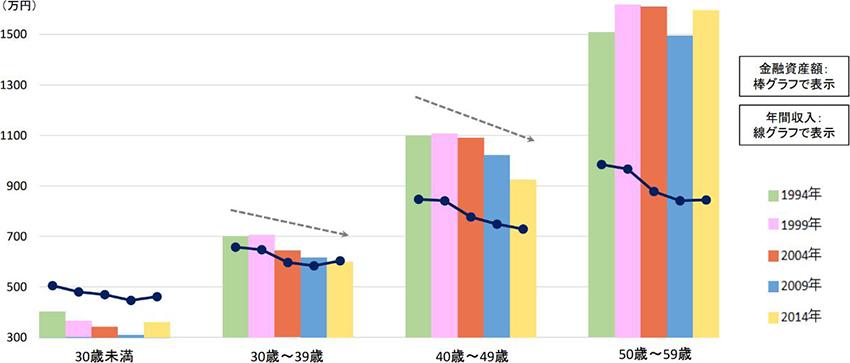

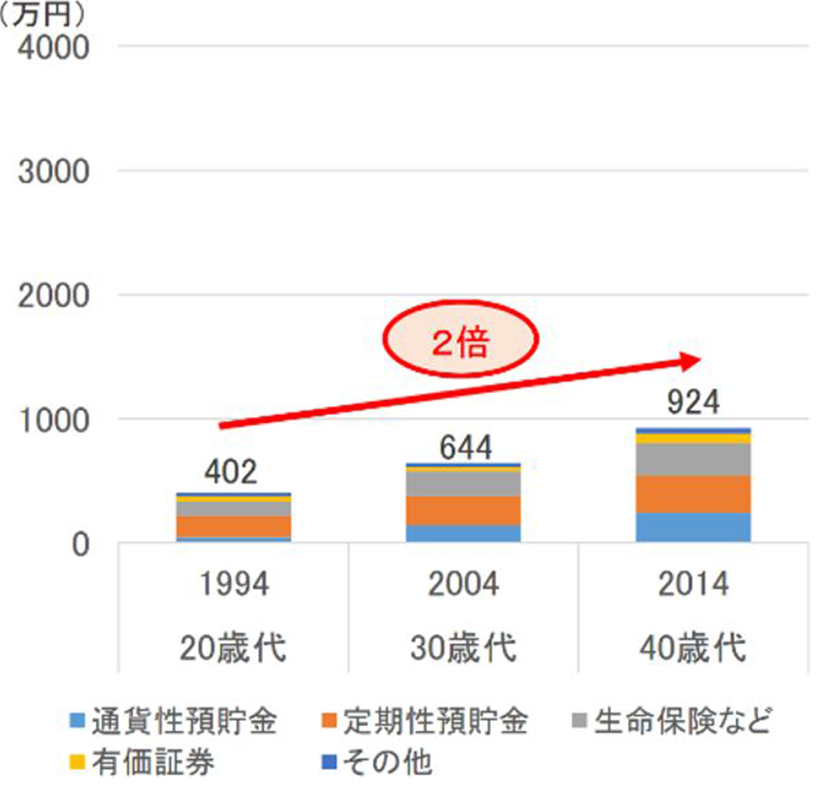

金融庁が2019年に発表した「人生100年時代における資産形成」(下グラフ参照)によりますと、現役世代(特に30代・40代)に収入の減少が見られ、また金融資産額も30代・40代の家計を中心に減少しており、資産形成が十分に行われていないことを示しています。

世帯主の年齢階級別 1世帯当たりの金融資産額及び年間収入の推移

出所:総務省「全国消費実態調査」

- ※1世帯は二人以上世帯。

- ※2金融資産額は、郵便局・銀行・その他の金融機関への預貯金、生命保険・損害保険の掛金、株式・債券・投資信託・金銭信託等の有価証券と社内預金などの金融機関外への貯蓄の合計額。

- ※3年間収入は、世帯主以外の世帯員を含む世帯全体の1年間の収入。

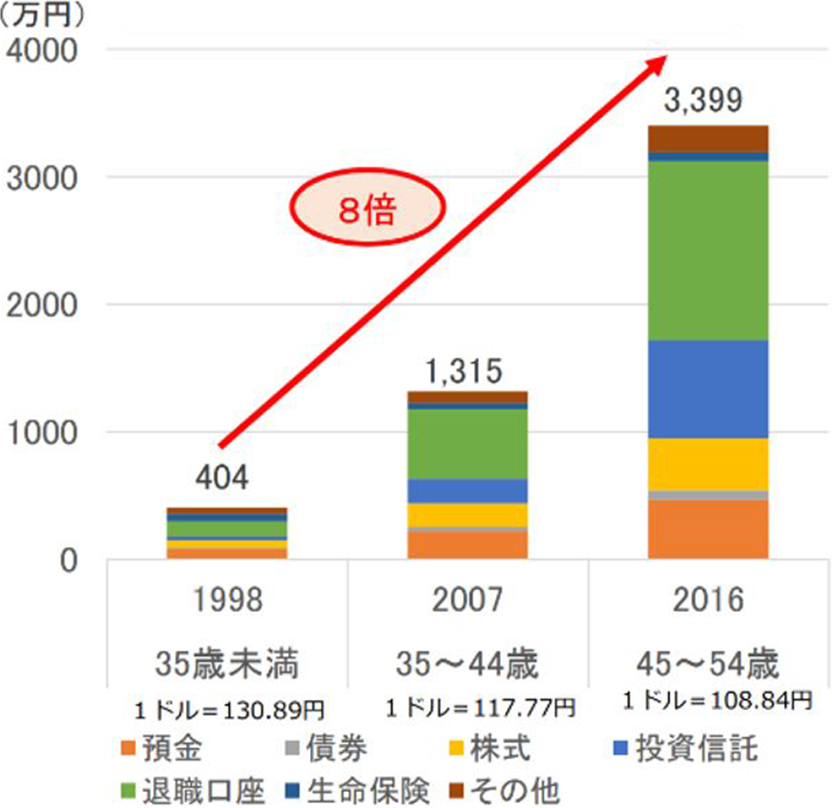

また、日本は米国と比べても効果的な資産形成が行われていないとされています。米国では退職口座・投資信託を中心として、現役時代から資産形成を継続させた結果、金融資産額を20年間で8倍強に増加させているのに対し、日本では先ほどのグラフの通り、貯蓄率が低下傾向で預貯金の割合が高いですが、20年間で2倍程度にしか増加していないことが下のグラフから分かります。これは日本における資産形成が、効果的に行われていないということを表しています。

米国における金融資産額の推移

※金融資産額は、各年の円ドル相場の平均を用いて円換算。

資料:FRB「Survey of Consumer Finances」

日本における金融資産額の推移

資料:日本銀行「外為為替市況」、総務省「全国消費実態調査」

出典元:金融庁HPより金融審議会「市場ワーキング・グループ」(第21回)

小泉政権時に掲げられた「貯蓄から投資へ」のスローガンをもとに、日本は資産形成の政策を積極的に進めてきましたが、まだまだ一般には浸透せず、得た収入に対して保守的に預貯金として預けるケースが多く、投資に対して思ったより効果が出ていないのが現状です。

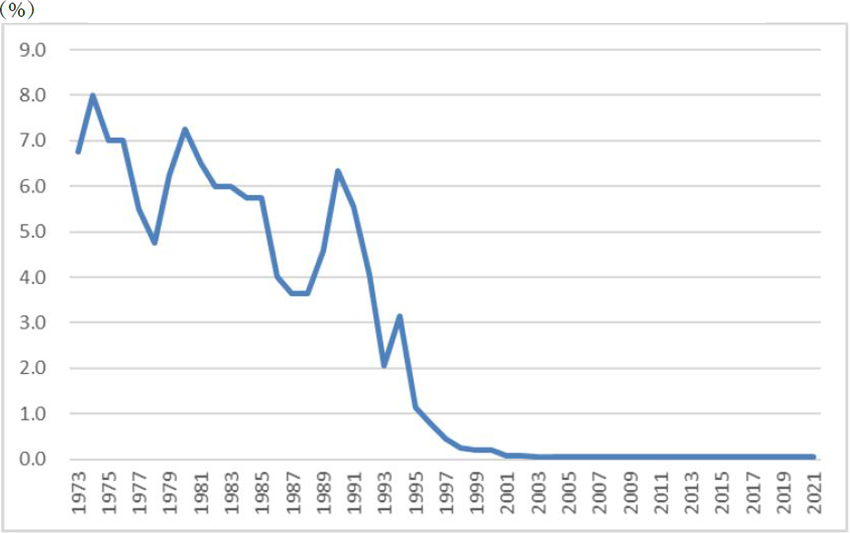

貯蓄について

過去には預貯金だけでも十分資産形成ができていた時代もありました。1970年代では旧郵政省・日本郵政公社(現ゆうちょ銀行)の郵便貯金にお金を預けていただけで、最高で8%の利息(定額郵便貯金3年以上の場合)が付いており、お金を寝かせておくだけで運用できていたことが下のグラフから分かります。

しかしながら、現在ではお金は寝かせておいただけでは一向に増えません。現在の銀行の定期預金(※金利0.002%・2021年11月現在)に、1000万円を1年預けた場合の利息の金額は200円となり、さらにその利息には約20%(分離課税の場合)の税金がかかります。

また、預貯金にしておくだけでは増えるどころか、物価の変動により価値が減ることもあります。以前500円で食べられたラーメンが今800円だとしたらどうでしょうか。その時は買えたものが、今では買えないということになりますね。物価の変動によって、お金の価値も変化しているということです。

投資について

預貯金として置いておくだけでは、資産形成としては不十分だとするならば、どのようにすれば良いのでしょうか。それぞれの状況にあわせ、貯蓄と投資のバランスを上手に取り入れた資産形成を進めていくことが大切です。それには、今必要なお金は手元に置いておく必要がありますが、そうでないお金に関しては投資に回すという方法があります。

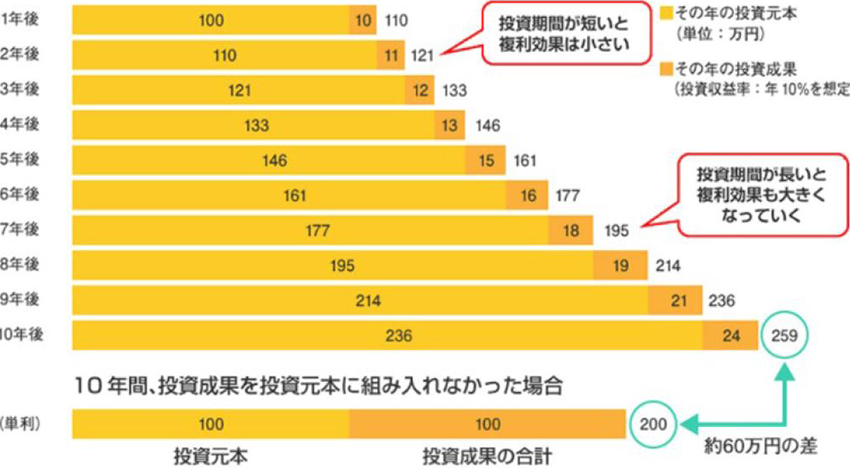

投資には、長い期間行うことで、得られる利益がさらに増える「複利」という効果があります。以下は投資収益率を年10%と想定した場合の複利の効果を表したグラフになります。100万円を運用した場合、1年後にはそれが110万円になり、次の年は110万円を10%で運用しますので、2年後には121万円になります。このように複利で運用すると10年後には259万円となり、複利ではなく投資元本に投資成果を組み入れなかった場合(単利)と比較した結果では約60万円の差が出ています。

投資期間と複利効果の関係

例:投資リターン(投資収益率)を年10%と想定した場合

(小数点以下四捨五入)

ここから分かるように、投資は資産形成を行う期間が長いほど高い複利効果が表れ、より多くの資産を構築できますので、できるだけ早い段階で始めることをおすすめします。

出典元:金融庁の政策

投資のリスクと分散投資

投資にはそれぞれリスクが伴います。ひとつの金融商品に資金がかたより過ぎると、大きく増やすことも可能ですが、大きく資金を減らすこともあります。そこで、リスクを最小限に抑える方法として、分散投資という考え方があります。分散投資には以下のような分散方法が考えられます。

1)資産(銘柄)分散

株式や債券、年金や保険、不動産といったように投資商品を分散させる方法です。投資信託ではバランス型といったあらかじめ幅広い商品をまとめたものもあります。

2)時間(時期)分散

多くの投資信託は上がったり下がったりを繰り返しながらも、俯瞰して見れば右肩上がりに上がっていくケースが多く見られます。そのため、積立などによって時期を分けて投資することで、その影響を最小限に抑える効果があります。

3)地域分散

日本や海外諸国、先進国と新興国など複数の地域や通貨に投資を分散させることで、その地域の影響を受けた場合にリスクが分散されます。

iDeCoとNISA

通常、金融商品に投資して売却時に利益を得た場合や受取った配当金には、税金(源泉分離課税20.315%)が課税されます。その中で、国を挙げての政策であり強力な税制面での後押しがあるNISAやiDeCoは、その条件に合う運用内であれば非課税となる制度ですので、上手に活用していきましょう。

iDeCo(個人型確定拠出年金)

iDeCoは60歳になるまで掛金の拠出・運用することができ、原則60歳以降に老齢給付金として受け取ることができます。ただし受給には通算加入者等期間が10年必要なので、60歳時点で加入から10年を経過していない場合は、受取開始可能年齢が繰り下げられますので確認が必要です。

また、掛金が全額所得控除されるだけでなく、通常金融商品の運用益には課税(源泉分離課税20.315%)がかかりますが、iDeCoの運用商品の運用益については、非課税となります。また、受給時には所得控除の対象になるなどのメリットがあります。

iDeCoの拠出限度額

| 加入資格 | 加入対象となる方 | 掛金 | |

|---|---|---|---|

| 自営業者(第1号被保険者) | 日本国内に居住している20歳以上60歳未満の自営業者、フリーランス、学生など | 月額6.8万円(国民年金基金または国民年金付加保険料との合算枠) | |

| 会社員公務員等(第2号被保険者) | 会社に企業年金がない会社員 | 60歳未満の厚生年金の被保険者(会社員、公務員)の方 | 月額2.3万円 |

| 企業型確定拠出年金に加入している会社員 | 月額2.0万円 | ||

| 確定給付企業年金、厚生年金基金と企業型確定拠出年金に加入している会社員 | 月額1.2万円 | ||

| 確定給付企業年金、厚生年金基金のみに加入している会社員 | |||

| 公務員等 | |||

| 専業主婦(夫)(第3号被保険者) | 20歳以上60歳未満の厚生年金に加入している方の被扶養配偶者の方 | 月額2.3万円 | |

出典元:iDeCo公式サイトより作成

NISA(少額投資非課税制度)

NISAはNISA口座(非課税口座)内で毎年一定金額の範囲で購入した金融商品の利益が非課税となります。NISA口座を開設する金融機関は1年単位で変更することも可能ですが、開設済みのNISA口座において、すでに株式・投資信託等を購入している場合、その年は他の金融機関に変更することはできません。また、NISA口座内で、つみたてNISAと一般NISAを1年単位で変更することも可能です。NISAには以下の3種類があります。

| 内容 | 非課税対象 | 利用 できる方※1 |

非課税 投資枠※2 |

非課税 期間※3 |

投資可能期間 | |

|---|---|---|---|---|---|---|

| NISA | 個人投資家のための税制優遇制度 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 | 日本にお住まいの20歳以上の方 | 新規投資額で120万円/年まで(2015年以前分は100万円まで) | 最長5年間 | 2014年~2023年 |

| つみたてNISA | 特に少額からの長期・積立・分散投資を支援するための非課税制度 | 一定の投資信託への投資から得られる分配金や譲渡益 | 日本にお住まいの20歳以上の方ただし、つみたてNISAと一般NISAはどちらか一方を選択して利用可能 | 新規投資額で40万円/年まで | 期間20年間 | 2018年~2037年 |

| ジュニアNISA※4 | 未成年者を対象とした少額投資非課税制度 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 | 日本にお住まいの0歳~19歳の方 | 新規投資額で80万円/年まで | 最長5年間 | 2016年~2023年 |

- ※1口座を開設する年の1月1日現在

- ※2未使用分があっても翌年以降への繰り越しはできません。

- ※3期間終了後、新たな非課税投資枠への移管(ロールオーバー)による継続保有が可能です。

- ※4ジュニアNISAの運用管理者は口座開設者本人(未成年者)の二親等以内の親族。18歳までは払出し制限あり。

出典元:金融庁ホームページ あなたとNISAより作成

不動産による資産形成とリスク分散

老後のために資産形成を考える場合、住宅を所有しているのとしていないとでは、必要資産も大きく変わってくるでしょう。それは寿命と関係があります。人それぞれ寿命は違います。賃貸にお住まいの場合には、老後の限られた年金の中で、想定しづらい寿命の期間分の家賃を、老後資金の中から生み出す必要があるでしょう。生活費などと比べ、住まいにかかるお金は「今月は節約しよう」といったことはできませんし、高齢者になればなるほど賃貸への入居が難しくなる場合も多いといわれています。

そのため、早めの住宅購入という資産形成の形もあります。しっかりと働ける間に住宅を購入しておくことは、将来の老後のための資産形成につながります。また、不動産を所有しているということは、資産のリスク分散にもなるでしょう。

まとめ

資産形成を行うにはただ貯蓄すればよいという時代ではなくなっており、低金利の今、投資運用という方法を資産形成の一つの選択肢として検討してみてはいかがでしょうか。その際、初めての方はiDeCo やNISAなどをうまく利用するのもよいでしょう。

その中で、大切なのはバランスとリスク分散です。資産形成を行う上で大切な、貯蓄と投資のバランスを上手に取って、お金の不安を少しでも減らし、分散投資でリスク分散をしつつ、しっかりと資産形成していきたいものです。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2021年11月現在のものです。内容は変わる場合がございますので、ご了承ください。