- Livnessトップ

- くらし情報コラム

- 不動産投資は儲かる?投資の成功率を上げるために知っておきたいこと

コラム

<投資/資産形成>

不動産投資は儲かる?

投資の成功率を上げるために知っておきたいこと

投資には株式や投資信託、外国為替証拠金取引(FX)、先物などさまざまなものがありますが、中でも「不動産投資」は安定的な収益を生みやすいことで知られています。なぜ不動産投資は安定的な収益を得やすいと言われているのでしょうか? 不動産投資について詳しく知ることで、その理由を明確にしていきましょう。「不動産投資って本当に儲かるの?」の答えも見えてくるはずです。

この記事では、不動産投資にご興味がある方への入門編として、不動産投資とその種類(マンション投資やワンルーム投資など)、それぞれのメリットやデメリット、投資の成功率を上げるポイントなどについてご説明します。

不動産投資はどんな投資?

不動産投資はどんな投資?

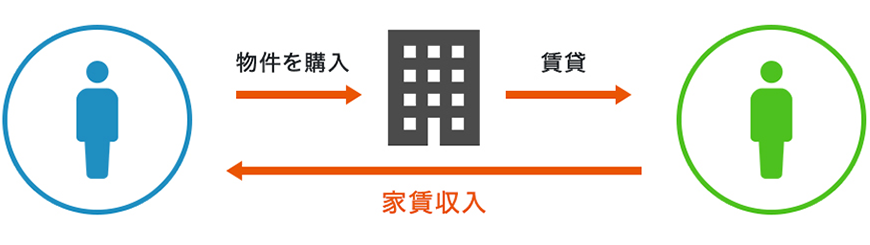

まず、不動産投資ではどのような仕組みで利益を得ることができるのか、基本を押さえておきましょう。

不動産投資とは、次の2種類の収益を得るための活動です。

【不動産投資で得られる収益】

- 1. 不動産を購入して売却したときの差額

- 2. 不動産を購入して賃貸に出したときの家賃収入

基本的には2がメインとなり、ある程度の期間を経て地道に利益を得ていくのが不動産投資です。では、なぜ「初心者の投資家にも向いている」と言われるのでしょうか? 不動産投資をリターンとリスクで考えてみます。

不動産投資のリターンとリスク

■リターン

「長期投資」が大前提。短期間に大きな収益を上げることはできない

■リスク

不動産は株などと比べ、その価値が突然下がることは考えにくい

以上のポイントから、不動産投資は「ローリスク・ロングリターン」であると言え、これが「初心者の投資家にも向いている」と言われる理由です。

不動産投資のメリット

- ・不動産投資ローンによるレバレッジ効果がある

- ・ミドルリスク、ミドルリターンの投資手法である

- ・税務効果が期待できる

- ・生命保険の代わりとして活用できる

- ・私的年金の代わりになり得る

- ・「家賃」という収入を得られる

- ・いざとなったら現金化することもできる

不動産投資のデメリット

- ・空室になってしまう可能性があり、その間は家賃収入が得られない(このリスクを「空室リスク」と呼びます)

- ・火事や地震、風災などのリスク

- ・家賃が下落するリスク(築年数経過や需要の低下によるもの)

- ・流動性リスク(すぐに収益をあげにくい、売却しにくい)

このようなデメリットのなかでも、不動産投資をするうえで大きな懸念事項となりうる「空室リスク」を減らすには、次のような方法が考えられます。

- 1. できるだけ優良な物件を購入する

- 2. 需要に合った貸し方をする(アピールポイントを見い出す)

- 3. リノベーションなどで物件を魅力的なものにする(アピールポイントを強化する)

空室リスクを減らすこれらの方法は、不動産や賃貸に関する適切な知識が必要です。ただし、他の投資よりも理解しやすく、プロの助けを借りることでも着実な不動産投資が可能です。これらのことから、先ほどもお伝えしたように「安定的な収入を得やすい」といったことが言えるのです。

不動産投資の主な種類

不動産投資の主な種類

不動産投資は大きく分けて、以下の3つに分類されます。

- (1)アパートやマンションなどの建物の一棟丸ごとに投資をする「一棟買い投資」

- (2)アパートやマンションなどの建物の一区分に投資をする「ワンルーム投資」

- (3)一軒家に投資する「戸建て投資」

それでは、それぞれ詳しく見ていきましょう。

![]()

(1)一棟買い投資

マンションやアパートの一棟を丸ごと買い上げる必要があるため、まとまった資金を用意する必要があります。共有部分のメンテナンスも必要になるため、初期費用、ランニングコストなども大きくなると考えましょう。場所と築年数によってはこの限りでないこともあるため、コストを抑えられる物件を探してみる価値はあります。

■賃貸経営

「一棟ごと自分が好きなようにリノベーションをする」「ペット可にする」といった不動産の付加価値をつけ、幅広い経営が可能です。オーナーの希望を反映しやすいため、安定した経営ができると言われています。ただし、基本的には賃貸経営に関する高度な知識を要することが多く、難易度としては高めでしょう。

■空室リスク

一棟すべてが空室になることがなければ、常にある程度の収益を得られることになります。「0か1か」になってしまうワンルーム投資に比べれば、空室リスクは低いと言えるでしょう。ただし、その建物に適した経営ができなければ収益率は落ち、経営の継続が難しくなってしまいます。「サブリース」などで空室リスクを軽減させることは可能です。

※サブリース…サブリース会社・管理会社がオーナーの居住用建物を借り上げ、より安定した賃貸経営が見込めるマスターリース契約を前提とした事業

■災害リスク

所有する物件が一棟である場合、そのエリアで大きな災害が発生した場合には、災害による損害を受けることになります。災害リスクを減らすには、さまざまなエリアに物件を分散して持つ必要があると考えましょう。

■出口戦略(物件の売却)

売却する際にもワンルームや戸建てに比べると買い手が見つかりにくく、出口戦略(物件の売却)を立てるのが難しいと言えるでしょう。

※出口戦略(物件の売却)…その投資を終了する際、損益を確定させた後に投資物件をどうするか計画立てること。投資においては「物件の売却」を指すケースが多い。

![]()

(2)ワンルーム投資

この場合の「ワンルーム」は、居室がひとつしかない物件という意味ではなく、マンションの一室のことを指します。間取りは、1R、1K、1DK、1LDK、2LDKなどさまざまです。一棟買い投資に比べると、比較的少ない資金で始めることができ、中古であればよりコストをかけずに投資することができ、初心者にもおすすめです。

■賃貸経営

所有している区分に関してはさまざまなことが可能ですが、マンションやアパートの規約の範囲で行えることに限られます。需要に合わせて入居条件を変更したい場合や(ペット可にする・共用部分の改造など)、他の区分にはない大きな改築をしたり設備を増やしたりしたい場合などには、マンションやアパートの管理組合の合意を得なければなりません。管理組合側との話し合いが必要になるため、時間もかかります。

■空室リスク

一棟買い投資のように複数の部屋がないため、空室になってしまえば収益はゼロです。複数のワンルームに投資するという形で、収益がなくなるリスクを減らす必要があるでしょう。一棟買い投資と同様、サブリースの利用も考えられます。

■出口戦略(物件の売却)

ワンルームは比較的価格が低めで買い手がつきやすい傾向にあり、出口戦略(物件の売却)も立てやすいと考えられます。

![]()

(3)戸建て投資

一棟買い投資に比べて初期投資が少なく、初心者にも始めやすい不動産投資と考えられています。古い物件をリノベーションして付加価値をつけ、家賃を高くすることも可能であり、高い利回りを狙うこともできます。ただし、地価が高いエリアや、庭が広く土地代が高い戸建てについてはこの限りではありません。バランス重視で物件を選ぶ必要があります。

■賃貸経営

戸建てはファミリー層向けの物件が多く、戸建てへの憧れはいまだ根強いため、そもそもの賃貸需要が高いのがメリットです。また、ファミリー層なので入居期間が長く、安定した家賃収入が見込めます。庭付き一戸建てなどはマンションほど「駅近」を求められないのもポイントです。

■空室リスク

庭が欲しい、ペットと住みたい、家に隣接した駐車場が欲しい、家賃を低く抑えたい、といった要望を持つ方は多く、常に需要は高めです。エリアによっては空室リスクを低くすることができます。ただし、需要の多くはファミリー層であり、学校が近い、買い物がしやすいといった利便性の高いエリアであることが重要です。

■出口戦略(物件の売却)

戸建ての場合は「土地ごと売る」ことになり、築年数が古い建物であってもある程度高額となるため、売却が難しくなるケースがあります。また、建物も古くなれば安くせざるを得ないため、売却のタイミングをよく考える必要があるでしょう。

【賃貸住宅における一括借上に関する注意事項】

- ●賃貸住宅を賃貸する場合、借主(サブリース会社を含む)による一定の条件があります。

- ●賃料は、契約開始日以降、賃貸借契約に基 づき一定期間経過時およびそれ以降も契約に定める期間が経過するごとに、貸主借主協議の上、賃料の改定を行う場合があります。

- ●また改定時期にかかわらず、物価・経済状況の変 動や近隣賃料の著しい変化等により賃料が不相当になった場合も、貸主借主協議の上、賃料の改定を行う場合があります。

- ●賃料改定の協議が、賃料の改定期日以降に整った場合は、 改定期日に遡って改定されます。

- ●賃貸借契約においては、契約の定めに従い、賃料の免責期間が適用される場合があります。

- ●また、建物や設備の維持修繕等においては、建物所有者 としてご負担いただく費用があります。

- ●賃貸借契約期間中においても解約になる場合があり、また、貸主から更新の拒絶をされる場合には正当な事由が必要となります。

利益はちゃんと出る?

利益はちゃんと出る?

不動産投資で利益を出すことができるかどうかは、きちんとノウハウを知り、利益が出るような投資と賃貸経営ができるかどうかによります。「初心者に向いている投資」とはいえ、一定の知識を得ないままで利益を得ることはできません。まずは「どんな出費があるか、どんな収入があるか」を正しく把握し、不動産投資というものの全体像を捉えるようにしましょう。

(1)不動産投資にかかる費用

■不動産購入時

不動産購入時にかかる費用、つまり「初期費用」には、以下のようなものがあります。なお、これらはローンを組んで不動産を購入することを前提としています。

【初期費用】

- ・ローンを組む金融機関へ支払う「融資手数料」

- ・ローン保証料

- ・収入印紙税

- ・損害保険料(火災保険料・地震保険料)

- ・団体信用生命保険料

- ・不動産登記費用(司法書士報酬、登録免許税)

- ・固定資産税・都市計画税(売主より清算)

- ・不動産取得税

- ・仲介手数料

■不動産購入後

不動産を購入してから、不動産を維持し、不動産の賃貸を行うために必要な費用、つまり「ランニングコスト」には、以下のようなものがあります。

【ランニングコスト】

- ・ローン(元本と利子)の返済

- ・固定資産税・都市計画税

- ・管理費と修繕積立金(ワンルーム投資の場合)

- ・建物全体や設備のメンテナンス代、修理代

- ・リフォーム代

- ・税理士や弁護士などへの報酬

- ・その他、交通費や通信費、パソコン機器費用など、不動産管理のために発生する費用

これらの多くは不動産事業の「経費」として計上することができます(ローンについては利子部分のみ)。不動産投資について学ぶためのセミナー費用なども経費です。適切に経費計上をすることにより、税務効果を期待することが可能です。

(2)不動産投資での利益

不動産投資の利益は、冒頭でもご説明したとおり2種類あります。ここでは「キャピタルゲイン」と「インカムゲイン」という用語で考えてみましょう。なお、これらは不動産投資に関わらず、どんな投資においても使われる言葉です。

■キャピタルゲイン

「資産を売買することによる差額として生じる利益」のことを指します。不動産投資においては、「売却する際の価格」が「購入した際の価格」を上回ると利益が生じます。家賃収入をメインとする不動産投資においては、キャピタルゲインは頻繁に発生するものではありません。ひとつの物件については原則一度のみとなります。

■インカムゲイン

「資産を保有することで得られる利益」のことを指します。不動産投資においては家賃収入のことです。短期間に発生する利益はキャピタルゲインと比べると大きくはありませんが、基本的には一度きりでなく、定期的に発生するものとなります。

(3)「インカムゲイン」を重視して、より確実に利益を出す

不動産投資において、高額のキャピタルゲインは発生しにくいものです。不動産投資のゴールとしてはインカムゲインを大きくすることが理想ですが、不動産の売買を頻繁に繰り返すことは経費の無駄にもなりますし、不動産投資においてあまり良いことではありません。

それに対し、インカムゲインは家賃収入であり、一度入居者が決まればある程度安定した収入を得ることができます。また、家賃は物件の築年数や状況に応じて変化するものの、「突然半減する」と言った大きな変動がないという特徴もあります。

これらのことを考えると、「いかに空室リスクを減らすか」が不動産投資の大きなカギとなることが理解できると思います。さらのその大きな要因となる「物件の選び方」については、プロのサポートを得ることが重要であると考えましょう。

※物件の選び方については、無料でダウンロードできる「不動産活用の虎の巻」をご覧ください。

まとめ

ここまでにご説明したリスク以外にも、不動産投資を行う上でのリスクは数多く存在します。投資であるからには避けられないことです。しかしながら、それらのリスクを減らすことで利益を得ることは可能であり、リスクを減らす方法は存在する、と言い切ることができます。不動産投資に興味のある方は、まず「どんなリスクがあるか」について把握しましょう。不動産投資リスクとその回避方法についても、ぜひ「不動産活用の虎の巻」を参考にしてください。

※掲載の情報は2023年2月現在のものです。内容は変わる場合がございますので、ご了承ください。

写真:Getty Images

![Livness [リブネス]](/stock/img/common/logo-livness.png)