教育費高騰時代を乗り切る 子育て世帯の将来設計

子育て世帯の家計にとって、「教育費」と「住宅費」は二大支出です。「子どもに良い教育を受けさせたい」 「快適なマイホームが欲しい」この二つの願いは、教育費の上昇や住宅ローンの金利動向により、両立が難しくなっています。特に、私立受験を視野に入れる場合、その悩みは切実です。

本記事では、教育費の「ピーク」を把握し、住宅購入やローン返済とどうバランスを取るか、将来設計の戦略を解説します。

教育費の現実 「いつ、いくら」の三大ピークを知る

まず、将来設計の土台となる「教育費」の現実を把握することから始めましょう。特に私立進学を視野に入れる場合、費用は「いつ」「いくら」かかるのでしょうか。

1. 侮れない「小学校高学年」の塾代

一般的な教育費のピークというと「大学」が想起されますが、中学受験を志す場合、最初のピークは「小学校高学年(4年生~6年生)」に訪れます。

中学受験の塾費用

大手進学塾の公表データや各種調査によれば、小学4年生から6年生までの3年間でかかる費用は平均240万円~300万円程度と言われています。6年生になると、通常の授業料に加え、夏期・冬期講習、志望校別特訓などで年間100万円を超えるケースも珍しくありません。

さらに、個別指導や家庭教師を併用した場合、この金額は3年間で500万円以上に達することもあります。この時期は、まだ住宅ローンの返済が始まったばかり、あるいはこれから購入を検討する時期と重なりやすいため、注意が必要です。

2. 断続的に続く「私立の学費」

無事に私立に進学した場合、当然ながら公立よりも高額な学費が継続的にかかります。

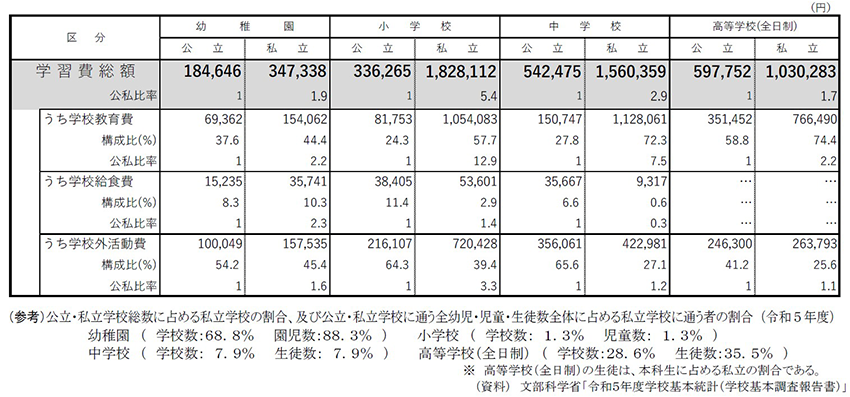

表1の通り、私立小学校の学習費総額は約183万円で、公立小学校の5倍以上の学習費がかかることがわかります。この「継続的な支出」が、住宅ローンの返済と並行して続くことを覚悟しなくてはなりません。

3. 最大のピーク「大学入学・在学期」

そして、誰もが知る最大の教育費ピークが「大学」です。

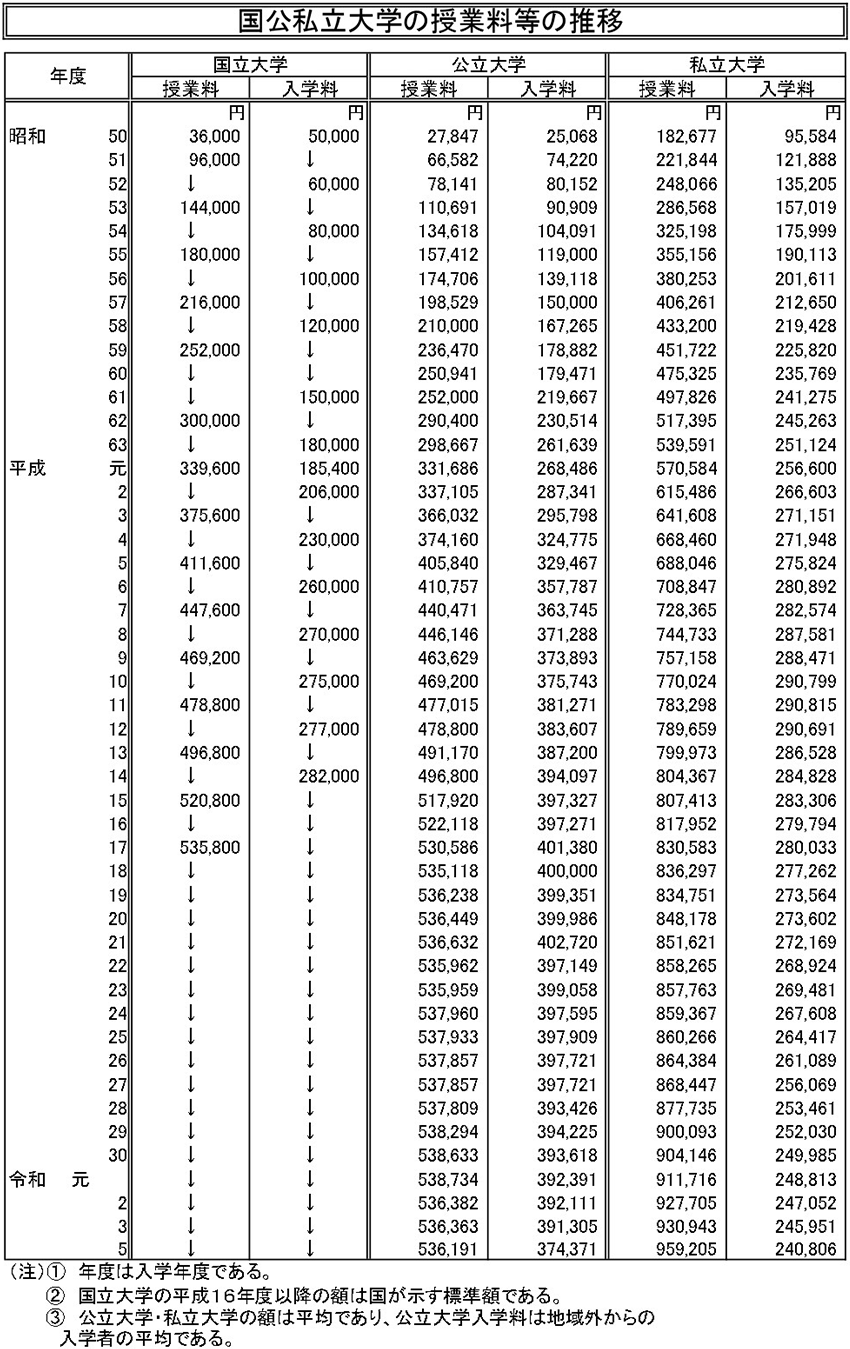

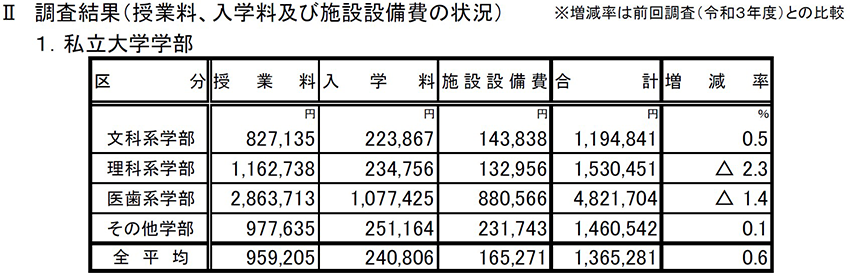

国公立大学では4年間で約242万円以上、私立大学は学部によっても異なりますが、文系で約410万円以上、医歯系学部となると約2,350万円以上の学費が必要となります。また受験費用(平均数十万円)や、一人暮らしを始める場合の仕送り・家賃(年間100万円以上)は別途かかります。

つまり、子どもが18歳から22歳頃にかけて、年間150万円~300万円以上の教育費がかかることになるのです。

住宅費との天秤:「危険な重複」を回避するプランニング

教育費のピークが見えたところで、次に考えるべきは住宅費、特に「住宅ローン」と「修繕費」です。これらが教育費のピークと重なると、家計は一気に破綻リスクに直面します。ここでは、子どもの出産から数年以内に住宅を購入したと仮定して、注意すべきタイミングを見ていきましょう。

シナリオA:中学受験(10~12歳)× 住宅修繕(築10~15年)

最も見落としがちなのが「修繕費」です。新築でマイホームを購入し、快適な生活が始まった10~15年後、ちょうど子どもが中学受験や高校受験を迎える頃に、第1回目の大規模修繕の時期が訪れます。

修繕費用の目安(一戸建て)

外壁塗装・屋根塗装・防水工事(10~15年周期)として合計 150万円~280万円程※かかります。

※延床30坪前後の場合の試算です。使用塗料・足場代・立地条件等によっても変動します。

修繕費用の目安(マンション)

多くのマンションでは修繕積立金が「段階増額方式」を採用しており、10年目、15年目で積立金が大幅に値上がりするケースがあります。

子どもの塾代が年間100万円かかっている時に、突然200万円の修繕費(あるいは積立金の値上げ)が重なったらどうなるか。教育費のために貯めていた資金が、家の維持費に消えてしまう可能性があります。

回避策

住宅購入時に修繕費を「見える化」しておくことが大切です。

一戸建てであれば、15年後までに200万円を貯める(月々約1万円強)計画を立て、住宅ローンとは別枠で積立(NISAなど)を開始します。

もしくは、長期でメンテナンスがかかりにくい素材を使っている住宅を建てることもおすすめです。例えば、外壁は大手ハウスメーカーで使われているようなタイルや高性能なサイディング。屋根材であれば瓦などです。

シナリオB:大学進学(18歳)× 金利上昇(変動金利)

現在の住宅ローンは、2024年のマイナス金利解除を機に、変動金利も固定金利も上昇基調に転じています。

例えば、変動金利(例:0.6%台)でローンを組んだとします。返済開始から10年後、15年後、子どもが大学進学を目前にした時期に、市中金利が上昇し、ローンの適用金利が上がったらどうなるでしょうか。

変動金利には「5年ルール(返済額は5年間変わらない)」や「125%ルール(上昇幅は直前の1.25倍まで)」がありますが、金利が上昇すれば、返済額に占める「利息」の割合が増え、「元金」が減らないという事態(あるいは5年後の返済額見直しで一気に負担増)が発生します。

子どもの大学入学金(約100万円~150万円)を準備しなければならない時期に、住宅ローンの返済負担が増加する、あるいは元金が減らず将来の返済計画が狂う。これは家計を圧迫する「重複」です。

回避策

固定金利の選択

子どもが18歳以上など、この後の教育費のピークが明確に見えている状態であれば、あえて現在(2025年11月時点)の固定金利(例:1.9%前後)を選び、大学卒業までの返済額を「確定」させるのは非常に有効な戦略です。

変動金利+防衛貯蓄

変動金利の低さを享受するなら、固定金利との差額分は「使ったもの」とみなし、金利上昇に備えて別途貯蓄・運用(NISAなど)に回す「自己防衛」が必須です。

発想の転換:住宅ローンと奨学金の「賢い」関係

家計が苦しくなった時、「奨学金」という選択肢が頭をよぎります。しかし、ここで「金利」に着目した戦略的な発想の転換が求められます。

1. 住宅ローン vs 奨学金・教育ローン

現在(2025年11月時点)の金利状況を見てみましょう。

住宅ローンを新規借り入れした場合の変動金利は約0.6%~※1となります。一方で独立行政法人日本学生支援機構で有利子の奨学金を借り入れした場合、年3.0%が上限※2となり、国からの教育ローンは、固定金利年3.15%※3で借り入れ可能です。

この通り、住宅ローンの金利は、奨学金(有利子)や教育ローンよりも低いケースがほとんどです。

2. 陥ってはならない「金利の逆転現象」

ここで、多くの人が陥りがちな間違いがあります。それは、「住宅ローンは借金だから、教育費のピークが来る前に早く繰り上げ返済しよう」と焦ることです。

例えば、子どもが高校生の時、手元に300万円の余裕資金ができたとします。

Aさんの選択:金利1.9%の住宅ローンを繰り上げ返済し、将来の利息を節約した。

Bさんの選択:繰り上げ返済はせず、手元資金として温存した。

翌年、子どもが大学に進学。

Aさん: 手元資金がないため、金利3.0%の奨学金(あるいは教育ローン)を300万円借りた。

Bさん:温存していた300万円を入学金や学費に充てた。

Aさんは、1.9%の借金を返すために、3.0%の借金を新たに作るという「金利の逆転現象」を起こしてしまっています。これでは本末転倒です。

3. 「低金利の住宅ローン」こそ教育資金の防波堤

超低金利時代の住宅ローンは、「手元資金(現金)を確保するための手段」です。

戦略的提案

- (1)住宅購入時、頭金をあえて最小限(あるいはゼロ)にし、手元資金を最大限温存する。

- (2)子どもが大学を卒業するまでは、無理な繰り上げ返済は行わない。

- (3)温存した手元資金を、教育費のピーク(中学受験や大学進学)に充てる。

- (4)それでも足りない場合は、まず親が(住宅ローンよりは高いが)教育ローンを検討し、最終手段として子ども本人が奨学金(金利リスクを説明の上)を検討する。

住宅ローンを低金利で長く借りておくことは、高金利の教育ローンや奨学金から子どもを守る「防波堤」になり得るのです。

まとめ

「教育費」と「住宅費」。この二大支出を乗り切る鍵は、「可視化」と「戦略」です。

1. 可視化(ライフプランニング)

まず、子どもの年齢(受験、入学)と、住宅の築年数(修繕時期)、住宅ローンの金利タイプ(見直し時期)を、一つの時系列表に書き出してください。どこで「危険な重複」が起きるか、一目瞭然になります。

2. 戦略(優先順位付け)

すべての支出を100点満点で賄うことは不可能です。「聖域」となりがちな教育費も、住宅ローンという「現実」と天秤にかける必要があります。無理な繰り上げ返済で目前のキャッシュを失うことが、将来どれほどのリスクになるか。金利を比較し、合理的な判断を下すことが重要です。

マイホームは、家族の成長を見守る大切な「器」です。そして教育は、子どもの未来を形作る「礎」です。 信頼できるパートナーと共に、単に「家を建てる」だけでなく、その家で家族全員が安心して夢を追い続けられる「30年後までの資金計画」を立てること。 それこそが、教育費高騰時代を乗り切る、最も確かな羅針盤となるはずです。

そのためには、住宅購入前にしっかりとしたライフプランを作り、お金の流れを長期で見える化することが成功と後悔の分かれ道になるでしょう。

準備が急にはできないのが教育費です。時間を味方につけて、今のうちから将来に備えて行動されることをおすすめします。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2025年11月現在のものです。内容は変わる場合がございますので、ご了承ください。

関連リンク